Nuevos impuestos, tributos y la Empresa Estatal Socialista Cubana (+ Video e Infografía)

Directivos del Ministerio de Finanzas y Precios y la Oficina Nacional Tributaria y representantes de la Central de Trabajadores de Cuba informaron este martes, en la Mesa Redonda, sobre la próxima aplicación del impuesto sobre los ingresos personales y la Contribución Especial a la Seguridad Social a la fuerza laboral del sistema empresarial estatal cubano.

Por Luis Eduardo Domínguez y Oscar Figueredo Reinaldo, especial para la Mesa Redonda

Foto:Roberto Garaicoa

La aplicación a partir del mes de Octubre de una contribución especial a la seguridad social y un nuevo tipo de impuesto sobre los Ingresos Personales a los trabajadores de la Empresa Estatal Socialista ha genbrado múltiples inquietudes en nuestra población. En busca de algunas respuestas directivos del Ministerio de Finanzas y Precios y la Oficina Nacional Tributaria y representantes de la Central de Trabajadores de Cuba comparecieron en el espacio radio-televisivo de este martes.

Al inicio de la Mesa Redonda, la M. Sc. Meisi Bolaños Wiss, Viceministra del Ministerio de Finanzas y Precios, comentó que alrededor de 950 empresas cubanas que aplican el perfeccionamiento empresarial, los trabajadores aportan el 5% por concepto de la contribución especial a la seguridad social. Sin embargo, hay que extender dicha contribución dentro del sector empresarial, específicamente, de los trabajadores que están vinculados al sector empresarial, los cuales desde hace varios años, los trabajadores de las entidades que están en perfeccionamiento empresarial la vienen aportando.

“En el 2014 se le comenzó a aplicar también a los trabajadores vinculados al sector de la inversión extranjera y a los que pertenecen a la zona especial de desarrollo del Mariel. En el sector presupuestado, en la medida que se ha ido aplicando paulatinamente el incremento en las escalas salariales, también están aportando Educación, Salud Pública, el personal de los tribunales, la Fiscalía, contralores de la República, entre otros”, comentó en el espacio televisivo, Meisi Bolaños.

Según la Viceministra de Finanzas y Precios, también aportan aquellas personas que están afiliadas a los regímenes especiales de seguridad social ya que realizan una actividad económica. Los trabajadores por cuenta propia, los miembros de las cooperativas no agropecuarias, el sector cooperativo campesino, artistas, creadores, están protegidos por el Estados con su aporte. En total, suman unos 2 millones de cubanos que ya están pagando seguridad social.

“Esta es la contribución que aportan las personas naturales. Por esta contribución se recibirá un beneficio a corto y largo plazo. Ejemplo de esto son las licencias a las mujeres antes y después del embarazo. Además se protege al trabajador de la invalidez total o parcial, accidentes, incluye los pagos por certificado médico, y los principales gastos que concentra este sistema de seguridad social, son motivados por las jubilaciones y pensiones”, aseguró la directiva.

En el año 2016 se respaldan pensiones a más de 1 millón 600 mil jubilados para el disfrute de ese derecho, como retribución de haber tenido una vida laboral activa.

Este impuesto, comenta Bolaños Wiss, tiene que cumplir con los principios de generalidad y equidad de manera que puedan tributar ingresos al presupuesto para financiar los gastos necesarios del país, sobre todo los servicios básicos que se prestan a la población que tienen un costo importante.

“Lo fundamental de los impuestos por ingresos personales, es que van a nutrir a los presupuestos municipales, es decir, lo más cercano a la propia persona que lo está pagando. Y eso es importante, porque es ahí donde se tienen que hacer las reparaciones de nuestras escuelas, policlínicos, consultorios, reparación de las calles, el alumbrado público. Se reinvierte todo según la población de ese municipio, dentro del mismo”, concluyó.

Este impuesto, que en el país lo vienen aportando los sectores de la gestión no estatal, cuenta propia y los artistas y creadores, se aplicará a esos trabajadores que ganen a partir de 2 mil 500 pesos.

Al abordar este tema en el programa, Vladimir Regueiro Ale, director de ingresos del Ministerio de Finanzas y Precios recordó que este tipo de impuesto ya se venía aplicando en el sector de la Inversión Extranjera y para los trabajadores que operan bajo concesionarios y usuarios en la Zona Especial de Desarrollo del Mariel (ZEDM).

“Debemos recordar además que ya tenemos antecedentes de este modelo en aquellas entidades que aplican el sistema de perfeccionamiento empresarial”, puntualizó.

El director de ingresos del Ministerio de Finanzas y Precios explicó que a partir del crecimiento del salario medio y de un incremento de los fondos salariales en los últimos años se deciden aplicar estas medidas bajo el amparo de la Ley Tributaria a partir de los requisitos acorados.

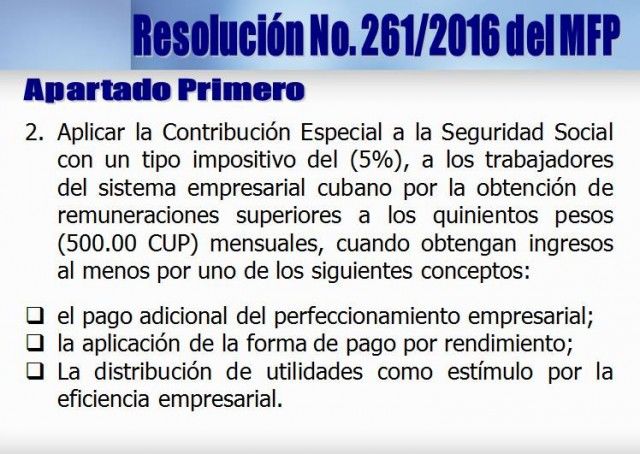

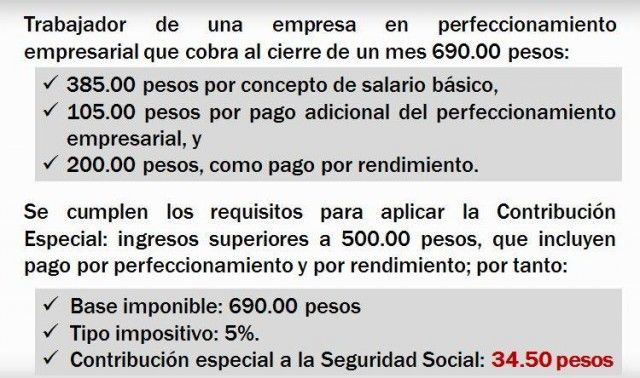

“La propia Ley Tributaria dispone que cuando se verificarán las condiciones económicas y sociales en el país es que se podrían aplicar estos tributos. Así estuvo en la Ley 73 de 1994, ratificado posteriormente en la Ley 113. Esta resolución en el caso de la contribución especial de la seguridad social se extiende-señaló- pues como explicamos con anterioridad ya hay un grupo de trabajadores que lo aplican. Las nuevas normativas establecen que se exigirá que se haga una contribución especial a la Seguridad Social para las remuneraciones mensuales que superen los 500 CUP, siempre y cuando:

- Como parte de los ingresos que percibe el trabajador debe recibir ingresos por el pago por perfeccionamiento empresarial o el pago por rendimiento.

- A se incluye como una posibilidad para pagar el tributo la distribución de las utilidades como forma de estímulo por la eficiencia empresarial.

“Si no está alguno de estos preceptos en el concepto de remuneraciones que obtiene el trabajador no se aplica este tributo ya que es precisamente el pago por rendimiento o la distribución de las utilidades empresariales lo que conecta con ese ingreso extra de las remuneraciones porque su salario escala que le corresponde con la complejidad de su trabajo por sí mismo no está gravado”.

Vladimir Regueiro aclaró que los trabajadores que apliquen perfeccionamiento y que hoy tributan con ingresos inferiores a los 500 CUP no lo harán a partir del mes de octubre, y esto es una consideración especial que se tiene para los trabajos que están en estas condiciones.

Al referirse a los impuesto sobre el ingreso personal el funcionario puntualizó que en la actualidad se aprecia un incremento en los ingresos mensuales de los trabajadores pero se ha priorizado el cumplimiento de la contribución especial por tanto este sería el primer tributo que tendrían que pagar estos trabajadores realmente.

En el caso del impuesto sobre los ingresos personales está previsto una graduación en su aplicación. Para los niveles de ingreso entre los 2500 CUP hasta 5000 CUP se aplicará un tipo impositivo de hasta un 3 % y cuando la remuneración sea mayor de 5000 CUP será un 5 % de impuesto. Aquí se aprecia una gradualidad en la aplicación de estos tributos en correspondencia de la Ley Tributaria que expresa que los impuestos a la renta se logren una mayor tributación de aquellos que más ingresan. A una mayor capacidad económica una mayor capacidad contributiva y se configuran como contribución mensual”.

Al finalizar su intervención Reguereiro reitero que ambos tributos se pagan a través del sistema de retenciones, lo que elimina el paso de presentar declaraciones juradas por parte del trabajador al finalizar el año.

Para aclarar cómo se pagan estos ingresos vea los ejemplos al final de la nota.

Por su parte Belkis Pino Hernández, vicejefa de la ONAT señaló que para facilitar la comprensión en la aplicación de ambos tributos y garantizar su aporte correcto y puntual al presupuesto del estado, el MFP y la ONAT de conjunto con representantes de la CTC, los sindicatos Nacionales y el MTSS han impartido seminarios y orientaciones encaminadas a garantizar la preparación de los directivos de las empresas y sus trabajadores.

“Desde enero se orientó el inicio del proceso de organización para garantizar que las empresas crearan las condiciones técnicas y organizativas, gestionaran la actualización de los sistemas automatizados y aseguraran la preparación de sus trabajadores, para lograr la aplicación correcta de estos dos tributos”.

Como resultado de estos seminarios y de las dudas que surgieron en los mismos, la Oficina Tributaria ha confeccionado un instructivo en forma de plegable donde aparecen las aclaraciones vinculadas a este tema. A este documento se puede acceder a través del Sitio WEB de la ONAT www.onat.gob.cu, mediante el correo consultas y en el Servicio de información televisiva implementado en todos los municipios de la capital. También en las redes sociales, en Facebook existe información sobre estos tributos. Además en nuestras oficinas pueden acceder a este documento y recibir asistencia activa sobre el tema.

Por su parte, el Lic. Abel A. Rivero Ochoa, Jefe del Departamento de Empleo y Salario de la CTC Nacional, dijo que en este momento hay 25 entidades que superan los 2 mil 500 pesos de salario mensual. Estamos hablando del 1,3 % del sector laboral del país. Estamos conscientes que no son medidas populares pero en cuanto a derecho también hay que darle a los trabajadores la oportunidad de ejercer el tributo no solamente en cuanto a la seguridad a corto y largo plazo, sino a la redistribución de los ingresos de la cual todos somos beneficiarios.

El anuncio la pasada semana del inicio del pago a partir de octubre de los trabajadores estatales de las empresas cubanas de una contribución especial a la seguridad social y un nuevo tipo de ingreso para este tipo de ingreso para este tipo de trabajadores ha generado numerosas opiniones de nuestra población y es por ello que nuestra Mesa Redonda aborda hoy este importante y novedoso tema.

Al inicio de la Mesa Redonda, la M. Sc. Meisi Bolaños Wiss, Viceministra del Ministerio de Finanzas y Precios, comentó que alrededor de 950 empresas cubanas que aplican el perfeccionamiento empresarial, los trabajadores aportan el 5% por concepto de la contribución especial a la seguridad social.

Desde enero se orientó el inicio del proceso de organización para garantizar que las empresas crearan las condiciones técnicas y organizativas, gestionaran la actualización de los sistemas automatizados y aseguraran la preparación de sus trabajadores, para lograr la aplicación correcta de estos dos tributos.

Por su parte, el Lic. Abel A. Rivero Ochoa, Jefe del Departamento de Empleo y Salario de la CTC Nacional, dijo que en este momento hay 25 entidades que superan los 2 mil 500 pesos de salario mensual.

Miren, lo tengo que decir porque si no lo digo reviento. La Ley 121, modificativa de la Ley 120 del Presupuesto 2016, que autoriza el cobro de este grupo de impuesto a partir del último trimestre de año, es un ataque directo contra la legalidad socialista. Porque la nueva Ley 113 Ley Tributaria establece que la determinación de los impuestos a cobrar es con carácter anual en la ley del presupuesto, facultad de la ANPP. Luego si ya la ANPP había definido los impuestos a cobrar para el 2016 en su sesión ordinaria de diciembre de 2015, ¿cómo va a autorizar nuevos impuestos mitad del año en curso? Esto viola la seguridad jurídica, va en contra de derechos previamente adquiridos, contradice nuestra propia legislación. Yo entiendo que la coyuntura económica es difícil, pero es imposible seguir haciendo este tipo de barbaridades. Esto es cambiar las reglas del juego a mitad del juego! Pone en evidencia nuestro sistema jurídico y aunque no lo crean, afecta nuestra credibilidad internacional, aunque la medida no esté dirigida a los inversores. Quizá sería un buen ejercicio que los directivos del MFP intentaran ofrecer una explicación racional a esta situación, aunque entiendo que esto les trasciende.

Me refiero al artículo: ASÍ APORTAN SUS TRIBUTOS LOS TRABAJADORES DEL SECTOR EMPRESARIAL CUBANO A CADA PREGUNTA SU RESPUESTA 2016 Elaborado por la Dirección de Atención Al Contribuyente de la ONAT.

Los cálculos de los ejemplos 2 y 3, en lo que respecta a los Impuestos sobre Ingresos Personales, son incorrectos; no se corresponden con el Resuelvo CUARTO de la Resolución 261/16.

Buenas tardes:

Esta mesa redonda fue exclarecedora, pero….para el caso del personal que opera en el ámbito nversión extranjera tambien se aplicara este IsIP en los casos mencionados de 2500 a 5000CUP con grava del 3% y por encima de 5000 con la grava de 5%?

Saludos

Buenas tardes,

Muy esclarecedor y oportuno el programa de ayer. Mi duda es la siguiente: parto del hecho de que en una empresa que aplique la Resolución 6 de 2016 del MTSS, los pagos adicionales al salario escala (entiéndase todos los pagos legalmente vigentes para los trabajadores de esa empresa que incluye el pago por ocupar cargos de Dirección, pago de horario irregular a choferes, pago por Maestrías o Doctorados, entre otros) forman parte del pago por resultados que la empresa paga si cumple con los indicadores directivos aprobados y no se deteriora el indicador límite establecido para el período, en este caso el coeficiente de gasto de salario por peso de Valor Agregado Bruto. Pregunto, en el caso en el que en un mes en la empresa no se deteriore este indicador, pero el monto a distribuir solo alcance para pagar lo que se conoce como salario básico (salario escala + pagos adicionales), ¿los trabajadores que cobren más de $ 500.00 deberán pagar la contribución especial a la seguridad social? Aprovecho para preguntar a los especialistas del MFP si es correcto condicionar el pago de esos conceptos que mencioné en los pagos adicionales a los resultados económicos mensuales de la empresa.

Tengo una duda, si un trabajador devenga un salario de 1840.00, mas 100.00 por rendimiento, pero ademas recibe por vacaciones planificadas por valor de 600.00, esto hace que al cierre de mes registre ingresos por valor de 2540.00, no queda duda que corresponde aplicar el pago de la contribucion especial, pero se le debera aplicar el impuesto por ingresos personales?

Al ver el programa de este martes me surgieron varias interrogantes que agradecería a los panelistas si pudieran darle respuesta en el programa de este jueves:

1- Se le aplica la Contribución Especial a la Seguridad Social y el Impuesto sobre Ingresos Personales a las Empresas Presupuestadas y a aquellas de Tratamiento Especial?

2- Se le aplicará estos impuestos a las cooperativas CCS y UBPC?

3- Como se aplican los impuestos en aquellas empresas que pagan quincenal si hasta el cierre del mes no se sabe si sobrepasa los 500 pesos o no?

4- Aquellas personas a quienes se les descuenta del salario la Amortización de la Vivienda, Créditos Personales o Sociales por concepto de Retención ¿tienen prioridad la contribución especial y el impuesto sobre ingresos personales a la hora de descontar del salario?

5- Se que el sistema Versat Sarasola para la Gestión Económica está creando condiciones para que se pueda aplicar correctamente el impuesto. ¿Existe algun otro sistema contable preparado para asumir ese reto?

6- Está previsto que se le descuenten estos impuestos a los trabajadores por cuenta propia y a aquellos que laboran en cooperativas no agropecuarias? Se de transportistas particulares que tienen ingresos diarios por encima de 2500 pesos.

Creo que cuando se le aplique este impuesto a los trabajadores por cuenta propia se puede llamar Impuesto sobre Ingresos Personales, pero a los trabajadores estatales más bien es un Impuesto sobre el Salario. Gracias por tener informado al pueblo.

No queda claro en la Resolución si el Impuesto sobre los ingresos personales, es aplicable tambien a los trabajadores que laboran en empresas mixtas. Agredeceríamos explicación de lo que al respecto plantea el numeral DUODÉCIMO de la Res 261. Cuando serán emitidas las resoluciones que se refieren en este numeral? se aplicará en este momento?

DUODÉCIMO: Los trabajadores que laboran en entidades que operan en el sector de

la inversión extranjera y el personal contratado por las entidades cubanas autorizadas a

prestar los servicios de suministro de fuerza de trabajo a concesionarios y usuarios que se

establezcan en la Zona Especial de Desarrollo Mariel, aplican para el pago de la Contribución

Especial a la Seguridad Social y el Impuesto sobre los Ingresos Personales, según

corresponda, lo dispuesto en la Ley Anual del Presupuesto del Estado para cada ejercicio

fiscal y en las resoluciones que a estos efectos se dispongan.

Solo quisiera que los directivos que participarán en el foro-debate o los panelistas de la Mesa Redonda me respondan el por qué de estas nuevas medidas si el propio General de Ejército en el informe del 7mo Congreso del PCC expresó y cito:”En medio de estas circunstancias los salarios y pensiones siguen siendo insuficientes para satisfacer las necesidades básicas de la familia cubana.” Con esas palabras casi todo está dicho. En abril comenzaron las medidas para darle valor al “peso cubano”, comenzaron un grupo de acciones que incluyeron la disminución de precios de varios productos de primera necesidad. y ahora yo me pregunto¿Acaso la disminución de estos precios ahora tengo que pagarlas pero directamente de mi salario? Los precios del sector privado aumentan considerablemente cada día, el estado y el gobierno no se pronuncian al respecto. Por otro lado en el sector empresarial ahora tendremos que pagar por todos estos cambios. En los artículos 139 y 150 del CAPÍTULO 2: LA PROPIEDAD SOBRE LOS MEDIOS DE PRODUCCIÓN se refiere a como se percibe el salario en el sector presupuestado y empresarial respectivamente(CONCEPTUALIZACIÓN DEL MODELO ECONÓMICO

Y SOCIAL CUBANO DE DESARROLLO SOCIALISTA) Entonces sigo con la duda respecto a estas medidas de que los trabajadores dignos de este país tengamos que pagar estos impuestos sobre ingresos personales. Me queda la duda igual sobre el pago a la Contribución especial referido a que solo sea válida para quien cobra más de 500 pesos y el impuesto es del 5%, no debería ser así, tendría que ser escalonadamente y sobre la base de todo el salario, aunque una persona cobre 495 pesos debería pagar este impuesto. El ejemplo está en que un trabajador que cobre 495 pesos y sea subordinado por un jefe que cobre 520 pesos, cuando al jefe se le rebaje el 5 % recibirá un salario de 494 pesos, inferior al de su subordinado, sin incluir que tiene que pagar el PCC y demás organizaciones. También considero que se debe analizar a nivel de país la edad de jubilación de los hombres porque 65 años es una edad avanzada teniendo en cuenta que los hombres pasan su Servicio militar y por lo general tienen trabajos más fuertes que las mujeres. Saludos y espero respuestas.

Buenos días Navarrete. La aplicación de los tributos en nuestro país está legalmente establecida y coherentemente articulada con el ordenamiento jurídico general. Como usted reconoce la Asamblea nacional del Poder Popular, máximo órgano legislativo de nuestra sociedad aprobó la Ley No. 113 Del Sistema Tributario, que establece los 25 tributos que integran nuestro sistema tributario. La propia Ley Tributaria regula que estos tributos se implementarán de forma gradual en correspondencia con las condiciones económicas y sociales y que las adecuacioens que se requieran se dispondrán a través de la Ley Anual de Presupuesto; los propios diputados son quienes para cada año evalúan y aproueban las propuestas de actualización de tipos impositivos, bases imponibles, sujetos obligados al pago, entre otros elementos que configuran los tributos. Para esclarecer su inquietud, debemos explicarle que mediante la Ley No. 119 Del Presupeusto del estado para el año 2015, se dispuso la extensión de la Cotribución Especial a la Seguridad Social y la aplicación del Impuesto sobre los Ingresos Personales en el sector empresarial, en el transcurso del año 2015. Sin embargo, a partir de los análisis realizados sobre el comportamiento de al aplicación de las nuevas regulaciones sobre los pagos por resultados (Res. 17/14 del Ministerio de Trabajo y Seguridad Social), la preparación a los trabajadores y la creación de condiciones técnicas y organizativas para implementar estas medidas, se decidió su prórroga para el 2016. Es así que mediante la Ley No. 120 Del Presupeusto del Estado para el año 2016, en sus artículos 26.1 y 73, se dispuso la aplicación de estos tributos a partir del segundo semetre del año 2016. Como puede apreciar desde diciembre de 2015, la Asamblea Nacional aprobó la aplicación de estos tributos. Desde el mes de enero del presente se desplegó un sistema de preparación a los colectivos laborales de las empresas, que abarcó a sus unidades básicas y establecimientos, se ha venido trabajando en la actualización de los sistemas informáticos para el control de las nóminas, y en la evaluación de las condiciones técnico – organizativas para la implementacion de estas medidas tributarias se valoró que se requería profundizar en su preparación, por ello se propuso a la Asamblea Nacional, modificar la Ley No. 120 para extender la fecha de incio de aplicación de estos tributos. A tales efectos, la Asamblea Nacional aprobó la Ley No. 121. Significamos que la Ley No. 121 tan solo modifica la fecha de inicio de esta medidas que ya estban dispuestas por la Ley 120.

Como puede apreciar, la regulación de estas medidas, se han regulado en total correspondencia con lso procedimeintos legislativos establecidos en el país, con total transparencia resultado de la evaluación sistemática con la Asamblea Nacional sobre las condiciones para su aplicación. La seguridad jurídica se ha garantizado no solo desde el punto de vista formal, sino que resulta evidente el control del órgano legislativo sobre la implementación de sus decisiones por parte de las instancias de gobiernos. La regulación sobre cuantías y forma de pago de estos tributos por parte del Ministerio de Finanzas y Precios, solo fue emitida, una vez concretado el momento de aplicación por la Asamblea Nacional. Llamo su atención en que los elementos que determinaron la prórroga de la aplicación de estos tributos están relacionados con la preparación de los propios trabajadores. En junio pasado de acuerdo con las certificaciones emitidas por los ministerios, los consejos de Administración de las asambleas provinciales del Poder Popular y las organizaciones superiores de Dirección Empresarial, había sido seminariado el 91% de los trabajadores implicados, sin embargo se valoró que aún debía continuar la preparación, que la capacitación y explicación de los fundamentos de estas medidas, debía llegar al último colectivo laboral.

Le sugerimos consultar la Ley No. 120 Del Presupuesto del Estado para el aaño 2016, a la que puede acceder desde el sitio web del MFP http://www.mfp.cu, donde podrá constatar que es mediante esa disposición que la Asamblea Nacional aprobó las adecuaciones de lso tributos para el presente año; la Ley No. 121 solo modifica en un elemnto temporal lo que ya estaba dispuesto en el Ley No. 120.

Además, de estos elementos, que demuestran la trasparencia y el respeto que las autoridades tributarias mantienen para con los contribuyentes, bajo el ordenamiento jurídico e institucional en que actúan, en nuestra sociedad existen otros mecanismo de control de la legalidad, como el establecido en la Constitución de la República como función de la Fiscalía General.

Buenos días Virgilio Denis. A partir de su comentario hemos revisado nuevamente los dos ejemplos a los que hace referencia del Folleto elaborado por la ONAT sobre este tema. Le ratificamos que los cálculos son correctos y están en correspondencia con lo establecido en el Rsuelvo Cuarto de la Resolcuión No. 261/16 del MFP. Le hacemos notar que la escala que establece esta Resolución para el pago del Impuesto sobre los Ingresos Personales, como bien se regula es “proporcional”, lo que técnicamente significa que el por ciento regulado, el 3% o el 5%, se aplica a la totalidad de los ingresos, según el rango definido en el escala. Por ejemplo, si obtiene 6000.00 pesos mensuales, le corresponde aplicar el 5% a ese total, porque ese importe se ubica en el nivel que supera los 5000.00 pesos que marcan un cambio de tipo impositivo en la escala. Si usted tiene alguna duda respecto a este tema puede consulta a la ONAT a través de la siguiente dirección electrónica consultas@onat.gob.cu

Muchas gracias.

Saludos Leyani. Estas medidas, reguladas en la Resolución No. 261/16 del MFP son de aplicación para el sector empresarial, exclyendo a los trabajadores empleados en modalidades de la inversión extrajera y contrados pro entidades que suministran fuerza de trabajo a usuarios y concesionarios de la Zona Especial de Desarrollo del Mariel. Por ello, los trabajadores de la inversión extranjera no les corresponde pagar en estos momentos el Impuesto sobre los Ingresos Personales: a usted no le corresponde pagarlo.

Debemos considerar que la implementación de la Ley Tributaria responde a un principio de gradualidad, los impuestos, tasas y contribuciones, se van aplicando en correspondencia con las condiciones ecoómicas y sociales, lo que se evalua sistemátcamente para su previsión en la Ley Anual del Presupeusto del Estado para cada año.

La cra. VM Meisi Bolaños mostro su satisfacción porque los pensionados a partir de la promulgación de la Ley 13 reciben una pensión hasta del 90% de su salario y realmente constituye un nuevo logro de nuestra Revolución, ahora bien existen centenas de jubilados pertenecientes a la generación que además de trabajar durante 25 o 30 años participó en todas los grandes hechos históricos de nuestra Revolución (Campaña Alfabetización, crisis de octubre, playa girón, etc. etc.,) y que llegada la edad correspondiente se jubilaron con la Ley anterior recibiendo pensiones extremadamente bajas en comparación con lo que pudieron recibir con las decisiones tomadas en la Ley 13.

Hoy esos compañeros (as) son septuagenarios u octogenarios que deben “subsistir” con ingresos que después de pagada la canasta básica y los medicamentos no pueden adquirir mucho mas. y ya no pueden esperar a que se materialice nuestra estrategia económica hasta el año 2030.

Buenos días Tati. En en el caso que explicas si dentro de lso pagos adicionales el trabajador recibe el del perfeccionamiento empresarial, sí le corresponde aportar la Contribución Especial.

Si en correspondencia con el sitema de pago de su entidad el trabajador recibe su salario escala y pagos adicionales por concepto de maestría u otro concepto pero no el del perfeccionamiento, y ello supera los 500 pesos, entonces no aporta la Contribución a la Seguridad Social.

Debes tener claro que solo se aporta la Contribución Especial si recibe ingresos superiores a los 500 pesos mensuales y que al menos cobre alguno de los siguientes conceptos: pago adicional del perfeccionamiento empresarial, pago por resultados o distribución de utilidades como estímulo por la eficiencia empresarial.

Buenos días Gustavo. En el ejemplo que explicas el trabajador también debe aportar el Impuestos sobre los Ingresos Personales. Se cumple el requisito de recibir ingresos a partir de 2500 pesos mensuales y como refiere cobro por concept de rendimiento. Como puedes apreciar las vacaciones que ese mes está cobrando (no las que acumula, sino las que efectivamente cobra) también están gravadas porque las mismas se consideran salario de conformidad con lo establecido en la Ley 116 Código de Trabajo y como tal se integra los ingreso gravados por la Contribución Especial, de conformidad con lo establecido en la Ley No. 113 del Sistema Tributario, artículo 299.

Saludos Kmelot: A continuación reproducimos tus preguntas y la respuesta a cada una de ellas.

1- Se le aplica la Contribución Especial a la Seguridad Social y el Impuesto sobre Ingresos Personales a las Empresas Presupuestadas y a aquellas de Tratamiento Especial?

R/ No. La aplicación de la Contribución Especial a la Seguridad Social y el Impuesto sobre los Ingresos Personales, de conformidad con lo dispuesto en la Res. No. 261/16 del MFP, solo se aplica en el sector empresarial, excluda la inversión extranjera y los empleados para usuarios y conceciosnarios de la ZED Mariel.

No es de aplicación a las unidades presupuestadas ni a las unidades presupeustadas con tratamiento especial.

Existen normas específicas para el pago de la Contribución Especial en la inversión extranjera y en la ZED Mariel, así como en determinados sectores presupuestados como salud, educación superior, los tribunales, la Fiscalía. Estas normas responden a las características de esos sectores y mantienen su vigencia.

2- Se le aplicará estos impuestos a las cooperativas CCS y UBPC?

R/No. la Resolución No. 261/16 del MFP no se aplica a estas entidades.

En las CCS y UBPC, solo se aplica la Contribución general que aportan las empleadoras como personas jurídicas que son, con un tipo impositivo del 12.5%. Los miembros de estas entidades no tienen que aportar la Contribución Especial.

3- Como se aplican los impuestos en aquellas empresas que pagan quincenal si hasta el cierre del mes no se sabe si sobrepasa los 500 pesos o no?

R/ Estos tributos solo se pueden aplicar una vez que se realiza el cierre contable en las entidades y se puede verificar para cad trabajador el monto y los conceptos de pagos que ha recibido para evaluar la procedencia de la aplicación de lso tributos. este análisis se hace al cierre del mes con independencia de la frecuencia de pago al trabajador: mensual, quincenal u otras. Para ello se han realizado las adecuacioens a los sistemas informáticos y en especial los módulos de nómicas para el control de estas operaciones. En consecuencia, cuando el trabaadore cobra con una frecuencia inferior a la mensual, será en el último pago que reciba al que se le podrá practicar la retención de tributos que corresponda. Le sugerimos revisar lo dispuesto en la Resolución No. 261 en su Resuelvo Séptimo, que establece una regulación especial para aquellos casos en que el importe a retener supera la cuantía que el trabajador va a cobrar. Este último supuesto se ha regulado de forma excepcional para pagos quincenales, o decenales cuando por ejemplo, en la primera quincena cobra un importe significativamente superior a la segunda.

4- Aquellas personas a quienes se les descuenta del salario la Amortización de la Vivienda, Créditos Personales o Sociales por concepto de Retención ¿tienen prioridad la contribución especial y el impuesto sobre ingresos personales a la hora de descontar del salario?

R/ Sí, en correspondencia con lo establecido en el Código Civil y en la propia Ley Tributaria, se regula una prelación o prioridad para el pago de las deudas. la prioridd es a favor de las deudas con el Presupeusto del Estado, estas son las primeras que deben honrarse, y es una protección a los aportes al Presupuesto del Estado que se emplean para financiar los gastos en nuestra sociedad. Solo se priorizan ante los créditos fiscales, las obligaciones que tenga el trabajador con sus parientes por concepto de pensión alimenticia, muestra del reconocimiento que nuestro ordenamiento jurídico hace a la familia como célula fundamental de nuestra sociedad.

5- Se que el sistema Versat Sarasola para la Gestión Económica está creando condiciones para que se pueda aplicar correctamente el impuesto. ¿Existe algun otro sistema contable preparado para asumir ese reto?

R/ Actualmente se encuentran certificados y en operación aproximadamente 20 sistemas contables. como parte de la creación de condiciones técnicas y organizativas para la implementación de estos tributos se ha trabajado con los productores de estos sitemas y sus comercializadores, su actualización, esn especial de lso módulos de nóminas, para asegurar el control automatizado de estas operaciones. Es responsabilidad de las administraciones garantizar las condiciones para la isntalación de las versiones de su sistema contable. este tema ha tenido un monitoreo sistemático por el Ministerio de Finaznas y Precios.

6- Está previsto que se le descuenten estos impuestos a los trabajadores por cuenta propia y a aquellos que laboran en cooperativas no agropecuarias? Se de transportistas particulares que tienen ingresos diarios por encima de 2500 pesos.

Creo que cuando se le aplique este impuesto a los trabajadores por cuenta propia se puede llamar Impuesto sobre Ingresos Personales, pero a los trabajadores estatales más bien es un Impuesto sobre el Salario.

R/ Para los trabajadores por cuenta propia está previsto un régimen de tributación que incluye el Impuesto sobre los Ingresos Personales y la Contribución Especial a la Seguridad Social. De hecho, con la ampliación del trabajo por cuenta propia se dio respuesta a reclamo de estos trabajadores de aprobar un régimen especial de seguridad social que quedó establecido mediante el Decreto Ley No. 278.

Saludos Grettel. Te sugerimos consultar la respuesta que brindamos a Leyani. Además, te explicamos que la Resolución que regula la aplicación de la Contribución Especial a la Seguridad Social a los trabajadores de la inversión extranjera es la No. 535/14 del MFP, la que se mantiene vigente.

El Impuesto sobre los Ingresos Personales en estos momentos no está abligada a su pago.

Saludos Yoandy. Como bien expresas, la máxima dirección de nuestro gbierno ha reconocido y analizado públicamente que el valor de compra del salario no se comporta en los niveles requeridos y en función de ello se vienen adoptando medidas para elevar esa capacidad, lo que no es contradictorio con la aplicación deestos tributosa las remuneracioens salariales.

También se ha explicado a nuestra población que la capacidad adquisitiva del salario no solo se alcanza por el incremento de su valor nominal, fundamentalmente estará determinada por el crecimiento de nuestra economía expresada el aumento de la producción de bienes y servicios y el desarrollo de las inversiones.

Nótese que estas medidas se aplican en función de los niveles de ingresos y de los conceptos de las remuneracioens del trabajador.

En el caso específico de la Contribución Especial a la Seguridad Social actualmente se aplica en el sector empresarial a trabajadores de empresas en perfeccionamiento empresarial, de la pesca de plataforma y de la inversión extranjera. Además, se aplica en el sector presupuestado como salud, educación, el sistema de tribunales, la Fiscalía General, la Contraloría General, que han sido beneficiados con incrementos en sus salarios escalas. Como puede apreciar, esta Contribución se ha aplicado en la medida que el trabajador ha tenido un incremento es sus remuneraciones mensuales, lo que consecuentemente determina para ellos mayores prestaciones de seguridad social.

Destacamos que a pesar del limitado nivel adquisitivo del salario, en los últimos años los gastos de la seguridad social se han incrementado y rebasan los 5 mil 600 millones de pesos, el 96% se concentra para financiar las pensiones por edad (jubilaciones), invalidez total y muerte. El Presupuesto de la Seguridad protege a un millón 700 mil pensionados y para financiar las prestaciones por maternidad destinan 200 millones de pesos.La capacidad de compra del salario en nuestra sociedad crecerá en correspondencia con el desarrollo económico, el incremento de las producciones de bienes y servicios. En las condiciones actuales, reconocidas las limitaciones adquisitivas del salario, nuestro Socialismo garantiza mediante el Presupuesto del Estado los servicios básicos de salud y educación a todos los cubanos, que representan el 53% de los gastos presupuestarios, y en especial el Presupuesto de la Seguridad Social garantiza las protecciones los trabajadores y su familia.

La Contribución Especial que aportan los trabajadores y que a partir de octubre se extiende a todos los que laboran en el sector empresarial, es un tributo que se revierte directamente en el trabajador, toda vez que el mismo está realizando un aporte mínimo y solidario al financiamiento de un sistema que lo protege a él y a su familia, en nuestra sociedad socialista, un aporte mínimo que luego recibe mediante las pensiones por jubilación, cubre los riesgos de imvalidez parcial o total, las licencias por maternidad a las madres trabajadoras, derechos constitucionalmente reconocidos a los trabajadores.

Yo pienso que en el país se están operando al unísono una serie de cambios económicos, sociales y políticos, apenas se están buscando alternativas económicas que repercutan en la eficiencia y la productividad ,y en la tan deseada y necesitada mejoría salarial y el poder adquisitivo , y estimule el valorar del trabajo como única vía de la creación de riquezas, mi pregunta es si realmente se ha estudiado profundamente que la aplicación de una medida , no mutile o distorsione el objetivo de otras, y que el experimento termine por truncar al menos parcialmente la integralidad de todo y cada uno de los pasos que se den en pos del desarrollo económico y la prosperidad tan deseada y tan necesitada para esta generación de cubano y sin sacrificar el futuro de las nuevas generaciones

continuacion

Creo que más que la premura de imponer nuevos impuesto a partir de 2500 pesos, que no pienso que esta cifra este en correspondencia con el costo actual de la vida y que por demás las tendencias siempre son al alza, debía priorizarse la eliminación de algunas distorsiones o aberraciones arrastradas en el tiempo, o inducidas de manera oportunista, como la ley de la oferta y la demanda monopólica y especuladora ,las indisciplinas y la corrupción arropada de blanco , politicamente esto pudiera facilitar la mejor comprencion hasta de los posibles errores a que nos exponemos en la implementacion de estos cambios.

Parece que llegue tarde, me imagino que los panelistas se estén preparando para la mesa redonda, éxitos

Sugiero que los reintegros que la ONAT deba de hacerle al contribuyente los realice en el mismo momento que su declaración jurada es aceptada, y eliminar los trámites burocráticos engorrosos y los peloteos a que nos vemos sometidos para recuperar el dinero que nos pertenece y que muchas veces no recuperamos, a pesar que la onat lo sabe perfectamente, y por cierto ¿que pasa con ese excedente? El año pasado debían devolverme trecientos y tantos pesos y no los recupere por el tiempo y los peloteos a que me vi sometido, este año me deben setecientos y no sé qué tiempo tengo para reclamarlo, gracias por la posible respuesta

Ni el debate en el foro ni las dos mesas llenaron mis expectativas, la economía está directamente relacionada a la política y a lo social, y se quedaron en lo macro y no aterrizaron a lo micro, a lo casuístico, que no siempre es minoría. explicaron muy bien los aspectos técnicos pero no hubo debate ni explicación a las connotaciones políticas , ni a las contradicciones que de por si sugiere este tema , todo está en que los boteros ,los carretilleros etc se pongan de acuerdo como siempre para subir los precios , justificados por la sequía , por un ciclón que paso por Australia etc. .